La campaña 2022/23 agrícola en Almería se ha cerrado como uno de los ciclos más variables de los últimos años. Los resultados han dependido mucho de los calendarios de venta, que a su vez se han visto influido por múltiples imponderables: alteraciones meteorológicas que han adelantado cosechas, virosis, carencias puntuales de la oferta internacional, o programaciones inadecuadas de las plantaciones que intentaron replicar los buenos precios del ciclo anterior. Todo esto ha provocado en muchos momentos desajustes entre la oferta y la demanda, según destacó Juan Antonio González, presidente de la Asociación de Organizaciones de Productores de Frutas y Hortalizas de la provincia de Almería (Coexphal).

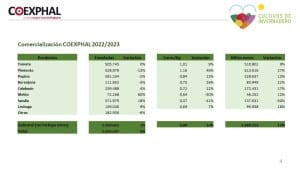

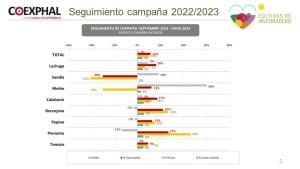

En la presentación hoy del avance de los datos, Luis Miguel Fernández, gerente de Coexphal, aseguró que, “en términos generales podemos calificar la campaña como buena en otoño-invierno y mala en primavera. La producción comercializada aumenta un 1%, arrastrada por los fuertes crecimientos en volumen de melón y sandía”.

En la presentación hoy del avance de los datos, Luis Miguel Fernández, gerente de Coexphal, aseguró que, “en términos generales podemos calificar la campaña como buena en otoño-invierno y mala en primavera. La producción comercializada aumenta un 1%, arrastrada por los fuertes crecimientos en volumen de melón y sandía”.

“Los datos que presentamos hoy indican que los precios aumentan un 10%, creciendo la facturación total del sector en un 12%. La escalada de costes, que llevó a cerrar el ciclo pasado con un incremento del 26%, finaliza la presente con un aumento sólo del 4%.”

En esta campaña, a diferencia de la anterior, los costes de la energía, fertilizantes o gasoil se encuentran ya muy por debajo de los existentes un año antes, “por lo que, por ahora, los costes dejan de ser un problema a la espera de comportamientos futuros”, subayó Luis Miguel Fernández, respecto a la campaña anterior.

Por productos, la comercialización de tomate se mantiene estable y el precio e ingresos aumentan un 9%. Ciertas caídas puntuales de la oferta internacional, fundamentalmente holandesa de invierno, y vaivenes en las ventas marroquíes han provocado en los clientes una sensación de carencia, fundamentalmente en diciembre y abril.

Por tipología, la producción comercializada de tomate ecológico muestra un aumento del 6%, más lenta que la existente en años previos, y su precio cae un 2%. El tomate ecológico supone ya el 12% de las ventas. La comercialización de tomate suelto, pera y cherry se reduce, un 2%, 5% y 6%, respectivamente. En todos los casos se aprecia un precio superior del 13%, 9% y 13%. Aumenta, en contraposición, un 6% la producción del tomate en rama, que a pesar de contar con una mayor oferta también consigue precios más altos que el año pasado (un 3%).

El pimiento es el producto que muestra el mejor resultado en términos económicos: la caída importante de su producción de un 13%, (ya enlaza dos ciclos con descensos consecutivos en volumen) ha provocado que sus precios aumenten un 46%, proporcionando ingresos un 27% más altos que en la campaña anterior. La producción se vio afectada por una aceleración de la cosecha en los primeros meses de campaña, por motivos meteorológicos, que se frenó en seco con la llegada del frío, circunstancias que afectaron negativamente al rendimiento de la planta.

El pepino es otro de los productos que salva la campaña con cifras positivas en valor. La producción cae un 2%, a pesar de tener un comportamiento desigual dependiendo del ciclo de plantación, sobre todo malo en primavera. Los precios aumentan un 15% (por el fuerte tirón de los meses de febrero y marzo) y los ingresos lo hacen un 13%.

La berenjena ha tenido durante toda la campaña un comportamiento errático. Los precios fueron correctos hasta finales de octubre y comienzos de noviembre donde tuvo que declararse la extensión de norma en berenjena larga. A partir de ese momento volvieron a subir los precios hasta una nueva caída en el mes de enero, que nuevamente acabaron por recuperarse. Como resultado final, la producción ha caído un 3%, los precios medios has subido un inesperado 26%, y los ingresos un 22%.

El calabacín muestra un aumento de la comercialización del 4% (mientras que el año pasado cayó un 5%) provocando un aumento del precio del 12%. Como consecuencia, los ingresos totales suben el 17%. Este producto al igual que la berenjena ha tenido un comportamiento extraño. Básicamente, la mayoría de los ingresos en sus ciclos se han obtenido por los precios altos en los meses de octubre y febrero. En el mes de máxima comercialización (mayo) las cotizaciones también estuvieron por encima de las de la campaña anterior.

Fuera de la cosecha en invernadero, la lechuga acaba el ciclo con datos aceptables. La producción aumenta un 9% y los precios otro 7%. Como resultado, los ingresos crecen un 16%.

Luis Miguel Fernández destacó cómo la campaña de primavera ha vuelto a mostrar un comportamiento anormal “y es la que ha marcado que las cifras de producción total hayan aumentado más de lo previsible, justo lo contrario que lo que sucedió el año pasado.”

La comercialización de sandía, viendo las buenas expectativas pasadas de precios y la fuerte caída previa, creció un 18%. De nuevo, la inestabilidad meteorológica influyó, sobre todo al inicio de campaña, en la existencia de desajustes entre oferta y demanda. A lo que se debe unir una fuerte presencia de producto extracomunitario en los mercados.

Según el gerente de Cexphal, “esto ha dado como resultado unos precios un 41% más bajos unos ingresos un 30% inferiores. La situación del melón ha sido similar a la de la sandía. La producción aumentó, de forma más abrupta: un 60%. A pesar de esta situación, los precios sólo cayeron un 30%, por lo que los ingresos totales, obtenidos por el sector para este producto, crecen un 12%.”

Finalmente, Luis Miguel Fernández calificó la campaña como atípica. “Da la sensación de que el sector ha podido sortear el año, con buenos datos medios, gracias a contingencias externas que le han influido de manera indirecta y positiva en el balance. Sin duda, tal y como ha señalado nuestro presidente, la capacidad de adaptación demostrada de las empresas es un punto a favor para poder crecer en tiempos de incertidumbre”.

De cara al futuro, el gerente de Coexphal apunta “algunas nuevas dudas a las que habrá que responder, por ejemplo: la vuelta a la normalidad de los cultivos en Países Bajos, la fuerte tendencia de crecimiento de la oferta del norte de África, o la recesión económica en países muy relevantes para nosotros, como es el caso de Alemania, principal comprador de nuestras frutas y hortalizas.”

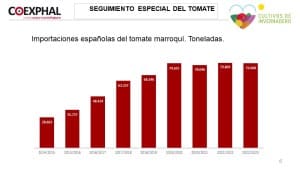

La competencia marroquí sigue creciendo año tras años. En una sola compaña las exportaciones de tomate de Marruecos a la UE y Reino Unido (con datos provisionales) han aumentado un 6%. Francia supone el 60% de los envíos de tomate marroquí, Reino Unido el 20%, España el 13%, Países Bajos otro 6%.

El caso de Reino unido merece análisis aparte según Coexphal. Esta campaña ha importado de Marruecos 151.500 toneladas: un 16% más que hace un año. Destaca también que los envíos de Turquía a la UE y Reino Unido caen levemente. Por otro lado, Holanda logra mantener sus ventas, compensado las caídas en producción propia con reexportación de otros orígenes.

En relación con los Países Bajos es de esperar que aumente su cosecha en las semanas de otoño e invierno como consecuencia de la bajada del precio de la energía. Esto supondría en torno a 80.000 toneladas extras entre las semanas 46 a 23. Eso, unido al previsible aumento del comercio marroquí, podría provocar bajadas coyunturales de precios.

Las ventas en toneladas del tomate español son las que peor comportamiento presentan. Caen un 5% en una sola campaña; un 3% en el caso del almeriense. El mercado nacional parece volver a ser importante en la estrategia de las empresas españolas, más si al final, como parece, consiguen contenerse las importaciones de Marruecos.